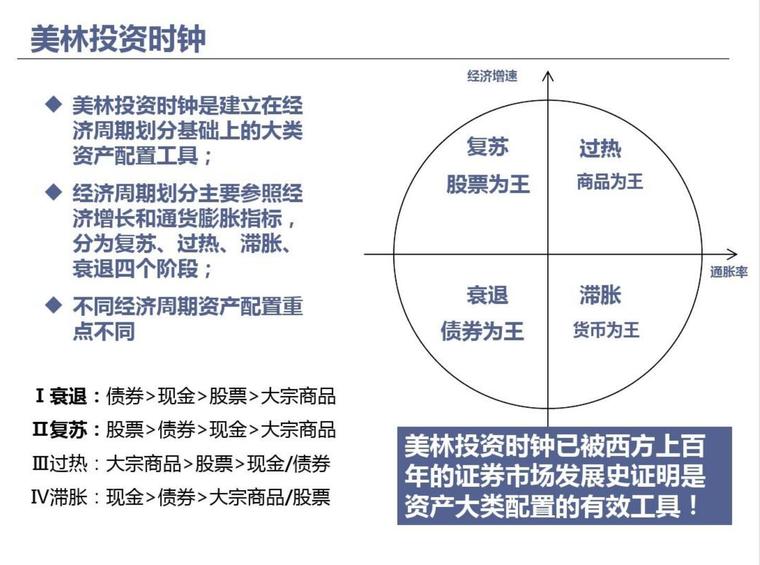

最近一直在谈美国加息,专门找来美林时钟 为大家解释

为什么今年股市表现不行?大宗商品 大涨之后,也开始下跌了?为什么大家都关心美联 储是否加息?

一切都要从美林时钟说起。

美林时钟,讲的是不同经济阶段,货币政策的变化,导致的大类资产不同表现。下图,是经典的美林时钟:

1、过热阶段。

现阶段,我们已经从经济复苏到经济过热。

经济过热,就是经济增长强劲,需求旺盛,同时前期央行释放的流动性仍然宽裕,导致通胀高企。

在经济过热阶段,表现最好的是大宗商品。有双重利好:一个是流动性宽裕,央行还没收紧流动性;另一个是经济很好,需求强劲。

但是,大宗商品暴涨的同时,股票市场往往会筑顶,甚至下跌。表面看,经济过热时,公司盈利快速提升,对股价是利好。但是,通胀高企,会导致加息预期的不断增强,这对股价是利空。

股市投资,看的不是当下,而是未来的预期。股票市场一旦预期到经济过热,有加息预期,就会涨不动,甚至率先下跌。

当股市下跌到一定阶段,大宗商品也会下跌,因为流动性收紧的预期越来越强了。

经济过热阶段,债券是最差的资产。一方面,通胀高企,货币贬值,固定收益资产跑不赢通胀;另一方面,央行有加息预期,等于说未来有更高利息的固定收益资产,当前的债券就会被抛售。

2、滞胀阶段。

滞胀的全称,是停滞性通货膨胀。“滞”是指经济增长停滞,“胀”是指通货膨胀。

按照传统观点,失业只会存在于经济低迷期,这时候经济增长停滞;而通胀只存在于经济过热期,这时候生产强劲,应该是低失业率。

为什么通胀和失业会同时到来呢?

*

面对滞涨,央行陷入两难处境。想继续放水刺激经济,但通胀又很高,不敢轻易放水;想收紧流动性来抑制通胀,经济又不行,需要流动性支持。

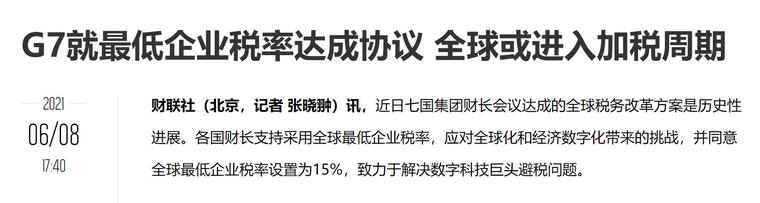

所以,拜登上台后,就开始着手要向富人加税了,因为他知道,靠美联储放水这条路走到头了,为了避免滞涨,只能靠加税,试图转移部分富人财富给穷人,缩小贫富差距。

滞胀阶段,央行不一定马上收紧流动性,但也不会放松流动性,所以流动性对股市不会形成利好。而经济增长停滞,企业盈利肯定不好,所以,股市会下跌。

更重要的是,滞涨后,往往是经济衰退,股市若预期到未来是经济衰退,不用等衰退真的发生,市场就会出现暴跌。

滞涨阶段,债券表现一般,因为经济不好,没什么投资渠道,固定收益资产会得到青睐,但通胀对固定收益资产又是利空,利好与利空同时存在,所以震荡居多。

现金反而是最好的资产。因为等到经济衰退阶段,你有现金可以抄底股票和债券,也可以做空大宗商品,所以现金为王。

3、衰退阶段。

衰退阶段,大宗商品肯定是下跌,因为企业破产,需求不足。

但是股票不见得会下跌,因为在滞胀阶段,股市就预期到了经济衰退,提前暴跌。等经济衰退真的来了,通胀也没了,央行反而会释放流动性,政策底出现,股市可能止跌见底。

经济衰退,央行预期会降息放水,那么债券的牛市就来了。简单说,未来会降息,现在的固定收益资产就是难得的高收益,不抢就没了。

4、复苏阶段。

刚从衰退阶段到复苏阶段,央行还会进行流动性支持,同时企业基本面好转,双重利好,股市走牛。

由于经济复苏,需求会起来,大宗商品也会上涨,只是没有经济过热阶段那么疯狂。

以上就是我对美林时钟的简单分析,大家不要死记硬背,重要的是记住背后的原理。

在现实中,我们很难明确知道当下处于哪个阶段,只能走一步看一步,美林时钟也只是给个大概的方向,不能刻舟求剑,守株待兔。

在6月17日文章《最佳策略是什么?》中,我给出了未来一段时间的策略:

1、指数上:箱体策略,在下跌中寻找买点,持有到趋势反转就离场,波段操作。

2、股票上:择强汰弱,只持有上升趋势的股票。若都破位,就空仓。

3、期货上:做空为主,特别是近一年大幅上涨的品种。

4、期权上:指数涨多了,就做卖认购;跌多了,就做卖认沽。用期权来赚取指数震荡的收益。

5、基金上:若出现20%以上回撤,要敢于补仓,这是今年基金获得超额收益的唯一途径。

为什么是这样的策略?

因为美联储流动性收紧预期越来越强,国内流动性也是易紧难松,现在可能处于过热阶段与滞涨阶段的临界点,大宗商品已经开始走熊,而股市早就涨不动了。

但是,流动性也不会一下子收回去,指数震荡时,部分行业同样有牛市,所以要坚持择强汰弱。对于基金,要留有补仓资金,出现极端大跌,敢于补仓,从而获得超额收益。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏